こんにちは、迷える冒険者達の味方カジノダンジョンの宿屋主人ことロビンです!

今年も確定申告の時期ですね!そんな訳でちょっと面倒な時期をサクッと乗り切るための虎の巻!オンライカジノ確定申告、まるわかり編ということで今回の記事を書いていきたいと思います。これを読めば確定申告も楽勝ですよ!それでは早速!

Contents

- 1 【令和最新版】2024年オンラインカジノ確定申告はこれだけでOK!

- 2 オンラインカジノの確定申告にかかる税金の種類は?

- 3 給与所得者は一時所得で申告!オンラインカジノ確定申告時における留意点

- 4 オンラインカジノ確定申告における経費と特別控除の注意点

- 5 オンラインカジノ確定申告で申告が不要なケースもある

- 6 【メリット・デメリット】オンラインカジノ確定申告を個人事業主等の事業所得で申告する場合

- 7 オンラインカジノで確定申告の際に会社に副業がバレない為の住民税対策

- 8 手続き簡単で確定申告も楽勝なユーザーに優しいオススメのオンラインカジノは?

- 9 副業にもオススメの稼げるオンラインカジノはどこか?

- 10 ★ご注意★オンラインカジノのご利用に関して

- 11 ①日本人に一番人気 有名オンラインカジノ ボンズカジノ (Bons)

- 12 ②新規ブランドとして登場したボンズの姉妹カジノ!テッドベットカジノ(TEDBET)

- 13 ③メガ盛り合わせてMAX【100ドル】の入金不要ボーナスが激熱!!復活した有名カジノ!JOYカジノとカジノXを体感せよ!!

- 14 ④【高速出金】デイリー進呈リベート出金条件なしユースカジノ(Yous Casino)

- 15 ⑤【遊雅堂】日本人にも馴染みやすいオンカジが爆誕!老舗の新ブランドが熱い!

- 16 【当サイト限定】遊雅堂の入金不要ボーナスはなんと!3000円全員にプレゼント!

- 17 ⑥「国内銀行出金5分以内」と入出金も爆速&専用のスマホアプリもあり、副業や初心者の方にとっては最高!入金不要ボーナスも$30ドル!!

- 18 ⑦カジノ系のメーカーの中でも最大手であるMGM系列の新生カジノ!人気Youtuberのヒカルも推薦するカジノ・レオ

- 19 ⑧クイーンカジノは完全日本語対応のアジア発No1オンラインカジノ・有名セクシー女優がお出迎え

- 20 ⑨【期間限定】$45の入金不要ボーナスとウェルカムボーナスが激熱なコンエスタドール(Conquestador)

- 21 ご注意事項&当サイトの運営方針について

【令和最新版】2024年オンラインカジノ確定申告はこれだけでOK!

- オンラインカジノの確定申告にかかる税金の種類は?

- 給与所得者は一時所得で申告!オンラインカジノ確定申告時における注意点

- オンラインカジノ確定申告における経費と特別控除の計算ルール

- オンラインカジノ確定申告で申告が不要なケースもある

- 【メリット・デメリット】オンラインカジノ確定申告を個人事業主等の事業所得で申告する場合

- オンラインカジノで確定申告の際に会社に副業がバレない為の住民税対策

- オンラインカジノの確定申告で必要な支払調書をカジノからもらう方法

- 手続き簡単で確定申告も楽勝なユーザーに優しいオススメのオンラインカジノは?

オンラインカジノの確定申告にかかる税金の種類は?

オンラインカジノで得た所得は一時所得になる

まず始めに、こちらが通常の方が(副業や給与所得者)オンラインカジノで得た収益を、確定申告時に申告する一時所得を算出するために必要な計算式となります。

総収入金額というのは、分かりやすく他のギャンブルを例に出すと、競馬や競輪などでレースを当てて受け取った配当金のことです。「その収入を得るために支出した金額」というところが、事業所得で言うところの経費の部分に当たります。

給与所得者は一時所得で申告!オンラインカジノ確定申告時における留意点

先ほど述べたように一般的な給与所得者(サラリーマン)の方は一時所得でオンラインカジノの収益を確定申告書します。確定申告書の書類はA様式となります。

一時所得として儲けが出た場合、50万円の特別控除があるので、その範囲内であれば課税されません。(オンラインカジノの収益を確定申告しなくてよいという事ではありません。あくまで、申告した上で控除を受ける必要があります。)また一時所得は、給与所得などと合算する前に1/2とするというルールもありますので、忘れないようにしてくださいね。例えば、オンカジでの確定申告が必要な収益が、経費と特別控除を引いたうえで、100万円だったとすると、給与所得との合算時はその半分、つまり50万で良いわけです。

オンラインカジノの確定申告時は節税ポイントとして押さえておいてください。

オンラインカジノ確定申告における経費と特別控除の注意点

今回は、分かりやすく競馬の払戻金を例にしますね。

例えばJRA競馬一日分全てのレース、つまり12レース毎に各1万円分馬券を購入したとします。この時点で、支出金額は12万円となります。しかし結果、予想が的中したのは、当日その内の1レースだけだった場合、12万円の支出のうち的中したレースに該当する1万円のみが「その収入を得るために支出した金額」となります。

つまり、一時所得における考え方では「その収入を得るために支出した金額」=その収入が生じた行為の原因の発生に伴う金額に限るという考え方となっているためです。

ですので、オンカジでの経費でも同様に、基本的には勝利して配当金を獲得した場合のPLAYの時に生じた資金(元手)が「その収入を得るために支出した金額」にあたります。

- 前途の例でいうところの、残りの11レース11万円分の購入も経費となった判断が示された判例があります<2017年12月15日最高裁等々>

- ただしこれ等は「営利目的で継続的に購入」あるいは「自動購入ソフトを利用していた」などの理由で所得の区分が「一時所得」ではなく「雑所得」として認定された事例です。

- オンラインカジノ等での偶然的な利益は基本的に一時所得に区分されると考えて問題ないです。

「特別控除額(50万円)」のルールと注意点

例えば、同じギャンブルでもAさんは競馬と競輪を趣味でしていたとします。競馬では払戻金で年間100万の儲け(前途の競馬での総収入から経費を引いた金額)があったとします。さらに競輪では20万円の損失(競輪での総収入から経費を引いた金額がマイナスだった)があったと仮定します。この場合の「特別控除額(50万円)」の使い方は、100万円の競馬の儲けから20万円の競輪での損失を引いた後に、50万円を限度として特別控除額を差し引くことになります。

一時所得が生じた取引の区分(競馬・競輪・オンカジなど取引が違ったとしても)ごとに特別控除額50万円があるのではなく、一時所得全体からの特別控除50万円があるという考え方となっています。つまり、競馬の儲けから50万控除して、さらに他のギャンブル、例えばオンカジの儲けからも50万を控除することは出来ないということですね。まぁ当然といえば当然ですね(笑)

なお一時所得内で、特別控除額を差し引く前に儲けから損失を差し引くことを「内部通算」といいます。例えば場合によっては、損失額が儲けの金額を上回ることも想定でき、この場合は一時所得全体ではマイナスとなりますが、この損失は他の所得との相殺はできません。所得の区分を超えて差し引き処理することを「損益通算」といいますが、この一時所得の損失は損益通算の対象とされていないので注意が必要です。

オンラインカジノ確定申告で申告が不要なケースもある

- この所得20万円ですが、その収入を得るために支出した金額や特別控除を差し引いた金額のため注意してください。

- 「単純にオンラインカジノで獲得した金額が20万円以下の場合、確定申告が必要になる」ということではありません。

またオンラインカジノでの一時所得が20万円以下でも、以下のケースに当てはまる場合は、確定申告が必要です。

- 年収2000万円以上

- 給与所得以外の所得が合算して20万円以上の場合 (例)一時所得15万円、雑所得15万円など

- 給与を2カ所以上から受け取っている人 等々

【メリット・デメリット】オンラインカジノ確定申告を個人事業主等の事業所得で申告する場合

次に、個人事業主となり事業所得としてオンラインカジノの収益を確定申告してみた場合のケースを考えてみました。事業所得としてとしてオンラインカジノの収益を申告できるのか?という問題は、事業形態の捉え方によると思いますので、ここでは省きます。(一案として例えば、オンラインカジノでの攻略法をレクチャーする教材を売り出す為に、オンラインカジノを実践して得た収益という考え方なら成り立つ可能性もありますが、こちらは税理士さん等々にご相談ください。)今回はオンラインカジノで個人事業主となった場合の節税や税金対策のメリットとデメリットのみを想定して挙げてみました。

- 青色申告書類が使える。青色申告書を利用すると最大控除55万円が受けられます。

- 経費として計上できるものが増える

- 損失や赤字の繰り越しができる

- 事業所得は本業の所得と損益通算ができる

- 青色専業専従者給与を使うと、家族に支払う給料を経費にできる

- 個人事業主の場合は失業保険がもらえない

- 副業禁止の会社で副業がバレることで、最悪の場合は会社を解雇になる可能性あり

- 個人事業主で青色申告を行う場合、簿記の知識が必要なので通常の申告より複雑になる

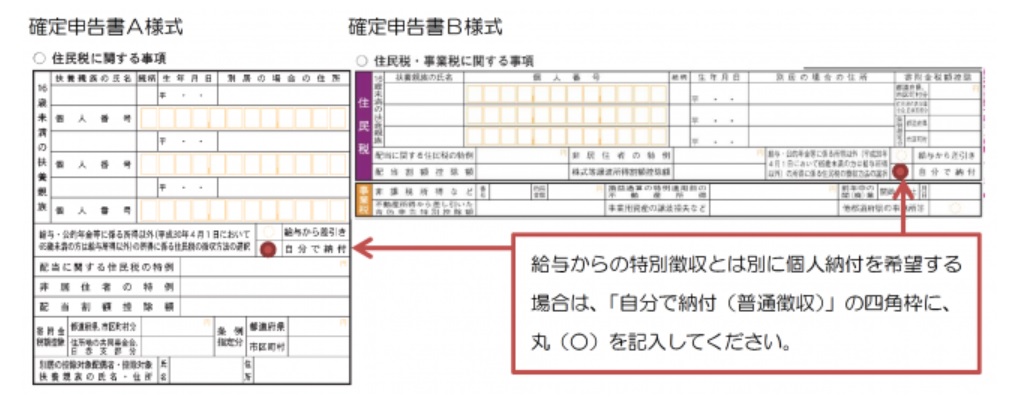

オンラインカジノで確定申告の際に会社に副業がバレない為の住民税対策

まず、前提として一時所得でなく、副業として事業としてオンラインカジノを実践して稼いでいった場合にありうるケースとして知っておいて頂きたいのは、副業を禁止する法律は存在しないということです。ですから法律的には副業禁止の会社で副業がばれても、なんら法律違反にはならないのです。

しかし会社の就業規則には、ほとんどの場合違反する事になりますので、こちらに抵触するということで、解雇の可能性がありうるということですね。最近は副業OKの会社も増えてきていますので、就業規定を一度チェックしてみることもオススメします。

さて、会社に副業がばれるのは、ほとんどの場合、あなたが住んでいる市区町村の役所があなたの住民税を特別徴収(給与から天引き)するにあたって、あなたが勤めている会社に「特別徴収税額決定・変更通知書(納税義務者用)」を送付することがキッカケとなります。ですからその対策としてオンラインカジノの確定申告時に以下のことをしてみましょう。

副業が事業所得や雑所得の場合には、副業の所得が20万円を超えると確定申告が必要になりますが、その際に所得税申告書の第二表の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」欄で「自分で納付」にチェックをすることで、住民税は、普通徴収として徴収されることになり、役所から本人宛に自宅へ納付書が送られてきます。給与所得に係る住民税は、通常通り会社で給料から天引きとなります。

オンラインカジノの確定申告で必要な支払調書をカジノからもらう方法

さて確定申告では以下の3つの書類が必要になります。

- 源泉徴収票

その年1年間に会社から支払われた給与等の金額と、自分が支払った所得税の金額が記載された書類です。年末年始頃に企業から受け取れます。 - 経費の領収書

平成26年(2014年)分から白色申告の記帳義務化が始まっているため、白色申告で所得300万以下のケースでも、念のためしっかりと整理して補完しておくことをオススメします - 支払調書

年末年始頃にオンラインカジノから受け取る。基本的に支払調書はカスタマーサポートに連絡することで、郵送やメールなどで送付してくれますが、万が一カジノが対応できない場合は、自分で収支明細を作成またはダウンロードし、賭け金が分かる画面のキャプチャも撮っておくことが必要です。

手続き簡単で確定申告も楽勝なユーザーに優しいオススメのオンラインカジノは?

ちなみに、日本人プレイヤーに最も選ばれている有名オンラインカジノであるベラジョンカジノでは以下の方法で収支明細を非常に簡単に確認可能です。

- STEP1 マイページにログイン

- STEP2 マイカジノをクリック

- STEP3 取引履歴からゲーム履歴をクリック

また、過去12カ月より以前の取引履歴も必要に応じてカスタマーサポートで問い合わせ対応してくれるので、オンラインカジノの確定申告の時にも安心ですよ!

副業にもオススメの稼げるオンラインカジノはどこか?

★ご注意★オンラインカジノのご利用に関して

オンラインカジノに日本から接続し、お金を賭けて遊戯する行為は賭博行為にあたります。オンラインカジノを利用する際は「無料版」「デモ版」「入金不要ボーナス」を使うなど、実際にお金を賭けない方法でお楽しみください。オンラインカジノのご利用に関しては各居住国の法律に合わせて遵守の上お楽しみください。

また当サイトは日本在住の方に向けた勧誘を意図したサイトではございません。当サイトの運営は海外で行われており、海外在住の日本語ユーザーの皆様へ情報提供のみを目的としており、特定の会社へ勧誘を促すものではございませんので、ご理解の程お願いいたします。

★このページにはプロモーションが含まれます★

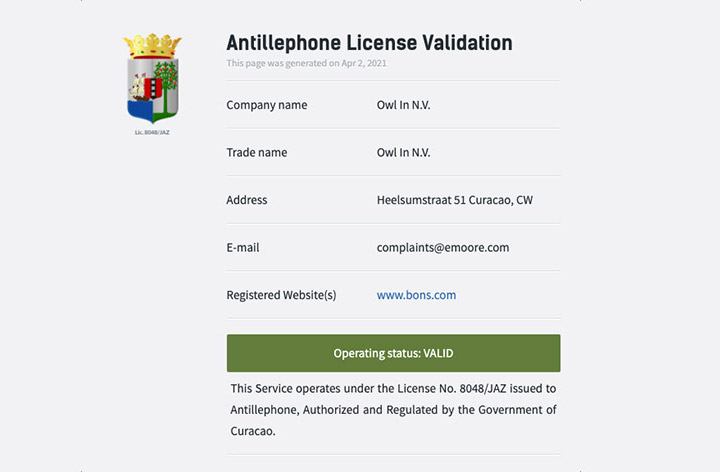

①日本人に一番人気 有名オンラインカジノ ボンズカジノ (Bons)

まず初めに、当サイトが自信をもって、皆さまにオススメするのはオススメするのは日本人専用に作られたボンズカジノ(BONS)です! ボンズは2019年に開設された現在も大人気日本人向けのオンラインカジノです!使いやすさは随一!! 一度利用してみたらボンズカジノの良さがきっと分かりますよ! 新規のオンラインカジノ?と聞くと皆さんは、安全性に不安を覚えるかもしれませんが、心配ありません!

ボンズは最も厳しいと言われるキュラソーライセンスを取得しているので安心感が違います!

新規のオンラインカジノ?と聞くと皆さんは、安全性に不安を覚えるかもしれませんが、心配ありません!

ボンズは最も厳しいと言われるキュラソーライセンスを取得しているので安心感が違います!

さらに今だけ当サイト経由で50ドルの無料登録(入金不要)ボーナスが貰えるのでお役立てくださいね!

使用方法は詳しくコチラからご確認ください!

さらに今だけ当サイト経由で50ドルの無料登録(入金不要)ボーナスが貰えるのでお役立てくださいね!

使用方法は詳しくコチラからご確認ください!

【期間限定】2023年3月~BONS通常$40の入金不要ボーナスが当サイト限定で$50+αに増額中!!

\当サイトから登録すると50$の入金不要ボーナス+入金不要フリースピンがもらえる!/

| 公式サイト | 公式サイトはこちら |

| 入金不要ボーナス | 50ドル(当サイト経由限定)コードは gabao |

| ゲーム数 | 2,000種類以上 |

| サポート対応 | 24時間365日対応 |

| 出金限度額 | 1,000万円 |

ボンズカジノ(BONS)の特徴は?

- なんと!カジノだけでなくブックメーカーも遊べる!

- 入出金方法が充実している

- VIP特典の昇格条件が明確で分かりやすい

- ↓本サイト経由での特典ボーナスがメガ盛りでヤバいことに!↓

- 50ドル入金不要ボーナスと200%の初回入金ボーナス

- 200回のフリースピン(1日20回×10日間連続)

- 業界最大手のエボリューション社の1,000円分のライブルーレット

- 1,000円分のフリースポーツベット

- 更に当サイト限定ボーナスとして入金不要のフリースピン20回までついてくる!

メジャースポーツからマイナースポーツまで幅広いジャンルを取り扱っているので、ブックメーカーとしてもボンズカジノは秀逸です。

賭ける項目も充実していて試合の勝敗はもちろん、両チームの合計得点やコレクトスコア、クリーンシートといった項目でベットすることもできます。

ちなみにコレ、結構野球やサッカー好きにはたまらないとおもうのですが、なんと、ボンズカジノでは日本のプロ野球やJリーグに賭けることもできます。

日本の試合にベットしたい方には、特にボンズカジノはおすすめですよ!

また、ボンズカジノは日本人ユーザー向けに作られたサービスなので、日本円表記になっているのも特徴です。

意外とややこしいドルやユーロ表記と違って残高の計算が不要なので、快適にプレイできますよ!

さらに、入金に際、利用できるクレジットカードの種類が豊富で、VISAやmastercardだけでなく、AMEXやJCBにも対応しています!

(一般的にAMEX・JCBは、対応していない所が多いです。ちなみにラキニキなどは対応してません)

もちろん安心の24時間、日本語対応OKです!

メジャースポーツからマイナースポーツまで幅広いジャンルを取り扱っているので、ブックメーカーとしてもボンズカジノは秀逸です。

賭ける項目も充実していて試合の勝敗はもちろん、両チームの合計得点やコレクトスコア、クリーンシートといった項目でベットすることもできます。

ちなみにコレ、結構野球やサッカー好きにはたまらないとおもうのですが、なんと、ボンズカジノでは日本のプロ野球やJリーグに賭けることもできます。

日本の試合にベットしたい方には、特にボンズカジノはおすすめですよ!

また、ボンズカジノは日本人ユーザー向けに作られたサービスなので、日本円表記になっているのも特徴です。

意外とややこしいドルやユーロ表記と違って残高の計算が不要なので、快適にプレイできますよ!

さらに、入金に際、利用できるクレジットカードの種類が豊富で、VISAやmastercardだけでなく、AMEXやJCBにも対応しています!

(一般的にAMEX・JCBは、対応していない所が多いです。ちなみにラキニキなどは対応してません)

もちろん安心の24時間、日本語対応OKです!

期間限定】2023年3月~BONS通常$40の入金不要ボーナスが当サイト限定で$50+αに増額中!!

\当サイトから登録すると50$の入金不要ボーナス+入金不要フリースピンがもらえる!/

- 入金不要ボーナス 金額: 50ドル

- 賭け条件: 40倍

- 出金上限: 120ドル

- ボーナス言葉 【gabao】→小文字

②新規ブランドとして登場したボンズの姉妹カジノ!テッドベットカジノ(TEDBET)

なんと!!こちらも$45無料でもらえちゃう!!2022年に新規オンカジとしてオープンしたテッドベットカジノです!

- こちらからの登録のみに適用されます

- Rise of Olympus 100 FS (先着100名さま)

- 金額: 0.4 (EUR / USD) | 50 (JPY)

- 賭け条件: 25 倍

- 最低入金額:100ドル

- ボーナスコード [bonus100]

テッドベットカジノ(TEDBET)の特徴は?

- 新規オープンなのでウェルカムボーナスが充実!カジノだけでなくブックメーカーも遊べる!

- 入出金方法が充実している

- サポートが丁寧で分かりやすいと口コミの評判も上々!

- ↓本サイト経由での特典ボーナスがメガ盛りでヤバいことに!↓

- 45ドル入金不要ボーナスと200%の初回入金ボーナス

- 200回のフリースピン(1日20回×10日間連続)

- 業界最大手のエボリューション社の1,000円分のライブルーレット

- 1,000円分のフリースポーツベット

- 更に当サイト限定ボーナスとして入金不要のフリースピン20回までついてくる!

③メガ盛り合わせてMAX【100ドル】の入金不要ボーナスが激熱!!復活した有名カジノ!JOYカジノとカジノXを体感せよ!!

ジョイカジノとカジノXは、、 2021年に日本から一時撤退がありましたが、今回再び再上陸!2022年11月より日本での運営を再開した注目のカジノです!2つ合わせてなんと100ドルの入金不要ボーナスが貰えちゃう!カジダン独占キャンペーン実施中!!

JOYカジノとカジノXの概要

| 運営会社 | Darklace Ltd., |

|---|---|

| ライセンス | キュラソーライセンス |

| 設立日 | 2014年 |

| サポート対応 | ライブチャット: 日本時間:14時〜深夜1時 メールアドレス: ja_support@joycasino.com |

| 入出金対応 |  |

| ゲームプロバイダ | Microgaming、Netent、Big Time Gaming、Playtech、Play’nGo、Evolution Gaming、Yggdrasil、Quickspin、Thunderkick、Red Tiger、Push Gaming、iSoftBet、Pragmatic Play、Habanero、Playson、Booongo、2By2、Genesis、Rabcat、1X2 Gaming、Foxium、Lightning Box、TopTrend、Skywind、Relax Gaming、Bla Bla Bla Studios、Game Play、ELK 等々 |

ジョイカジノとカジノXは、高額なボーナスや、お得なキャンペーンを提供して多く提供していることでも知られています。また入出金の選択肢も多く、出金スピードも安定しており、運営の対応もしっかりとしているユーザビリティの高いオンラインカジノです!

ジョイカジノの入金不要ボーナスは脅威の50ドル!!

↓こちらから新規登録するとボーナスコード gabaoの入力で無料チップ50ドルが貰えます↓

\当サイトから登録すると50$の入金ボーナスがもらえる!/

- 入金不要ボーナス 金額: 50ドル

- 賭け条件: 30 倍

- 出金上限: 200 ドル

- ボーナス言葉 【gabao】→小文字

CASINO-X(カジノエックス)の入金不要ボーナスも凄いぞ!50ドル!!

こちらも当サイトのリンクからCASINO-X(カジノエックス)に登録して、ボーナスコードを入力した方限定で進呈いたしますので、忘れないようにしてくださいね!↓こちらからカジノXへ登録するとボーナスコード gabaoの入力で無料チップ50ドルが貰えます↓

\当サイトから登録すると50$の入金ボーナスがもらえる!/

- 入金不要ボーナス 金額: 50ドル

- 賭け条件: 30 倍

- 出金上限: 120 ドル

- ボーナス言葉 【gabao】→小文字

賭け条件は30倍、入金不要ボーナスの出金限度額は120$です(有効期限720時間)。

カジノXも新規登録者のために、当サイト限定の入金不要登録ボーナス50$以外にも、初回入金200%の最大20万円ボーナス、そして9日間に渡って受け取れる最大200回のフリースピン ボーナスなどを用意していますよ!こちらで詳しくご説明しています。

賭け条件は30倍、入金不要ボーナスの出金限度額は120$です(有効期限720時間)。

カジノXも新規登録者のために、当サイト限定の入金不要登録ボーナス50$以外にも、初回入金200%の最大20万円ボーナス、そして9日間に渡って受け取れる最大200回のフリースピン ボーナスなどを用意していますよ!こちらで詳しくご説明しています。

④【高速出金】デイリー進呈リベート出金条件なしユースカジノ(Yous Casino)

ユースカジノの特徴

- ユースカジノの魅力は何と言っても【ライブ最大1%・スロット最大1.5%の高額リベート!】

- さらにリベートはデイリー進呈!もちろん出金上限は無し

- 【出金スピードの速さが評判】なんと平均10分以下のスピード出金が魅力!もちろん国内銀行出入金にも対応!需要が高い仮想通貨もBTC、ETH、XRP、BCH、USDT(omni&ERC20両方)、ADAに対応!!

【当サイト限定】入金不要ボーナス25$を進呈中 出金条件は何と1倍と破格!!

| ユースカジノの入金不要ボーナス | |

| ボーナス金額 | 25ドル |

| 出金条件 | 1倍 |

| 出金上限 | 100ドル |

| 有効期限 | 30日間 |

| 獲得方法 | アカウント登録後、マイアカウントからボーナス申請 |

⑤【遊雅堂】日本人にも馴染みやすいオンカジが爆誕!老舗の新ブランドが熱い!

遊雅堂は2021年にできたばかりのカジノ、運営はBreckenridge Curacau B.V、ベラジョンカジノと同じ運営です。

Vera&Johnがもっと日本人にも馴染みやすいオンカジを作ろう!ということでできたのが遊雅堂なんです、ベラジョンカジノといえば昔からあるオンラインカジノの一つ、信頼度はかなり高く安心して遊ぶことができます。

もちろんキュラソー政府からきちんと認可も受けていますので安全に、そして公平に遊ぶことができますよ!日本語対応は当然365日です!

遊雅堂は2021年にできたばかりのカジノ、運営はBreckenridge Curacau B.V、ベラジョンカジノと同じ運営です。

Vera&Johnがもっと日本人にも馴染みやすいオンカジを作ろう!ということでできたのが遊雅堂なんです、ベラジョンカジノといえば昔からあるオンラインカジノの一つ、信頼度はかなり高く安心して遊ぶことができます。

もちろんキュラソー政府からきちんと認可も受けていますので安全に、そして公平に遊ぶことができますよ!日本語対応は当然365日です!

遊雅堂の特徴は?

遊雅堂の魅力は、何と言っても「日本人が、日本でプレイしやすい作りになっていること」です。 たくさんのゲームやキャンペーンに日本円で参加できるので、スマホやパソコンでゲームをやる感覚で気軽に遊ぶことができます。

さらに遊雅堂最大の特徴といえばマイレージプログラムです!

このプログラムは、遊雅堂へご登録いただいたプレイヤー全員が使えるサービスで、好きなゲームをキャッシュでプレイすることで、「遊雅マイル」を貯めることができます。ランクは全部で7つ!基本ランクの「梅」から最高ランクの「胡蝶蘭」を目指していきます。

遊雅マイルをためると……遊雅ショップで多彩なアイテムに交換可能です。例えばフリースピンや入金ボーナス、また出金にもご利用できます!上級ランクになればなるほど、豪華なプレゼンが……!

さらに遊雅堂最大の特徴といえばマイレージプログラムです!

このプログラムは、遊雅堂へご登録いただいたプレイヤー全員が使えるサービスで、好きなゲームをキャッシュでプレイすることで、「遊雅マイル」を貯めることができます。ランクは全部で7つ!基本ランクの「梅」から最高ランクの「胡蝶蘭」を目指していきます。

遊雅マイルをためると……遊雅ショップで多彩なアイテムに交換可能です。例えばフリースピンや入金ボーナス、また出金にもご利用できます!上級ランクになればなるほど、豪華なプレゼンが……!

【当サイト限定】遊雅堂の入金不要ボーナスはなんと!3000円全員にプレゼント!

今だけ!下記の登録バナーリンクからの登録者様に限定で登録だけで3000円分のボーナスがもらえるキャンペーンを開催中です。

さらに!遊雅堂ではスポーツベットも楽しめる!

遊雅堂でスポーツベットが楽しめるようになりました! スポートベットとは例えば野球の試合の勝ち負けや何点入るか等を予想してベット、予想が当たれば配当が入る…というものです。 スポーツベット専門のオンカジなどもあるほど海外では人気なのですが、遊雅堂でも遊べるようになりました。

⑥「国内銀行出金5分以内」と入出金も爆速&専用のスマホアプリもあり、副業や初心者の方にとっては最高!入金不要ボーナスも$30ドル!!

プレイワールドカジノの特徴

- 入金不要ボーナスが熱い!

- 出金爆速でスマホアプリもあり!多彩なゲームで遊べる

- 初回入金ボーナスが熱い!!

- リベートボーナスあり!

- バースデーボーナスあり!

- ランクアップボーナスも激熱!

- プレイワールドカジノの入金不要ボーナスについて詳しくはこちら!

↓こちらからアクセスして登録後に"ボーナス受け取り"欄に「NF30」を記入↓

⑦カジノ系のメーカーの中でも最大手であるMGM系列の新生カジノ!人気Youtuberのヒカルも推薦するカジノ・レオ

カジノ・レオの特徴

- 太っ腹なウェルカムボーナス最大15万円

- 24時間日本語チャットサポート

- 豊富なキャンペーンやプロモーション

- なんといっても世界のカジノ最大手・MGM系列という安心感!

カジノ・レオの入金不要ボーナス

まずは入金不要ボーナス、これは登録するだけでもらえるボーナスです。 本人確認前でもボーナスはもらえますが、出金しようとすると本人確認が必要です。 対象機種:Oiran Dream 20円×50回転 プロモーションコード:GEON50 なんと賭け条件なし!フリースピンで得た利益は本人確認後すぐに出金可能です!通常だとフリースピンは10回なのですが、当サイトから登録していただくと5倍の50回転もらえます。登録時にボーナスコードの”GEON50”を忘れないようにしてくださいね!

⑧クイーンカジノは完全日本語対応のアジア発No1オンラインカジノ・有名セクシー女優がお出迎え

クイーンカジノの特徴

- ライブカジノソフトウェアの導入数11社と圧倒的なボリューム!

- クイーンカジノはゲームラインナップが豊富

- クイーンカジノはスポーツベッティングにも対応

- クイーンカジノでは独自のポイント制度「Q-PON」がある

- クイーンカジノは豊富な入出金手段も魅力的

- VIP制度がエグイくらいイイ!

| クイーンカジノのボーナスの種類 | |

| 入金不要ボーナス | 当サイトから登録するだけで!30ドルもらえちゃいます!詳しくはコチラでご紹介しています! |

| 入金ボーナス(ウェルカムボーナス) | 初回~3回目の入金までもらえる最大1500ドルボーナス+フリースピン |

| 10%リロードボーナス | 4回目以降の入金でも、毎回もらえちゃう最大100ドルの10%ボーナス |

| 10%入金バックボーナス | 4回目以降の入金で、負けても最大100ドルの10%キャッシュバック |

| スペシャルバースデーボーナス | 誕生月の入金でもらえる最大100ドルの10%ボーナス |

| Q-Pon | クイーンカジノでの様々なアクションを通じてもらえるコンプポイント |

| VIP特典 | 招待制のVIPプログラム。ランクに応じてもらえる特典内容は様々 |

| 7のつく日は奇跡(ミラクル)が起こる | 7のつく日の入金で7ドルのライブカジノ専用ボーナスがもらえる |

| レディースデー | 条件を満たすと女性で10回、男性で5回のフリースピンがもらえる |

\当サイトから登録すると30$の入金ボーナスがもらえる!/

⑨【期間限定】$45の入金不要ボーナスとウェルカムボーナスが激熱なコンエスタドール(Conquestador)

【期間限定】2023年4月~Conquestador通常$35の入金不要ボーナスが当サイト限定で$45に増額中!!

Conquestadorなら最初の5回の入金で、最大5つのボーナスを受け取り可能!

- 初回入金に対し、以下の中からいずれか1つを進呈: 20ドル〜49ドルまでの入金に200%のボーナス(最大ボーナス額50ドル、賭け条件25倍) 50ドル〜499ドルまでの入金に150%のボーナス(最大ボーナス額300ドル、賭け条件25倍) 500ドル以上の入金に100%のボーナス(最大ボーナス額2000ドル、賭け条件30倍)

- 2回目入金への特典: 40ドル以上の入金に100%のボーナス(最大ボーナス額300ドル、賭け条件25倍)

- 3回目入金への特典: 50ドル以上の入金に50%のボーナス(最大ボーナス額400ドル、賭け条件20倍)

- 4回目入金への特典: 50ドル以上の入金に50%のボーナス(最大ボーナス額500ドル、賭け条件20倍)

- 5回目入金への特典: 50ドル以上の入金に25%のボーナス(最大ボーナス額750ドル、賭け条件20倍)

\当サイトから登録すると45$の入金不要ボーナスがもらえる!/

ご注意事項&当サイトの運営方針について

カジ乃

カジ乃 オンラインカジノに日本から接続し、お金を賭けて遊戯する行為は賭博行為にあたります。オンラインカジノを利用する際は「無料版」「デモ版」「入金不要ボーナス」を使うなど、実際にお金を賭けない方法でお楽しみください。

ガバ男

ガバ男 また当サイトは日本在住の方に向けた勧誘を意図したサイトではございません。当サイトの運営は情報提供のみを目的としており、特定の会社へ勧誘を促すものではございませんので、ご理解の程お願いいたします。